Установлен порядок расчета собственных средств застройщика, привлекающего средства граждан и юридических лиц для долевого строительства объектов недвижимости

- «Горячие» документы

- Кодексы и наиболее востребованные законы

- Обзоры законодательства

- Федеральное законодательство

- Региональное законодательство

- Проекты правовых актов и законодательная деятельность

- Другие обзоры

- Справочная информация, календари, формы

- Календари

- Формы документов

- Полезные советы

- Финансовые консультации

- Журналы издательства «Главная книга»

- Интернет-интервью

- Классика российского права

- Полезные ссылки и онлайн-сервисы

- Подписаться на рассылки

- Новостной информер КонсультантПлюс

- Новостные RSS-ленты

- Экспорт материалов

- Документы

- Подборки материалов

- Главная

- Правовые ресурсы

- «Горячие» документы

- Постановление Правительства РФ от 11.

06.2018 N 673 «Об утверждении Правил расчета собственных средств застройщика, имеющего право на привлечение денежных средств граждан и юридических лиц для строительства (создания) многоквартирных домов на основании договора участия в долевом строительстве в соответствии с Федеральным законом «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»

06.2018 N 673 «Об утверждении Правил расчета собственных средств застройщика, имеющего право на привлечение денежных средств граждан и юридических лиц для строительства (создания) многоквартирных домов на основании договора участия в долевом строительстве в соответствии с Федеральным законом «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»

Постановление Правительства РФ от 11.06.2018 N 673 «Об утверждении Правил расчета собственных средств застройщика, имеющего право на привлечение денежных средств граждан и юридических лиц для строительства (создания) многоквартирных домов на основании договора участия в долевом строительстве в соответствии с Федеральным законом «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»

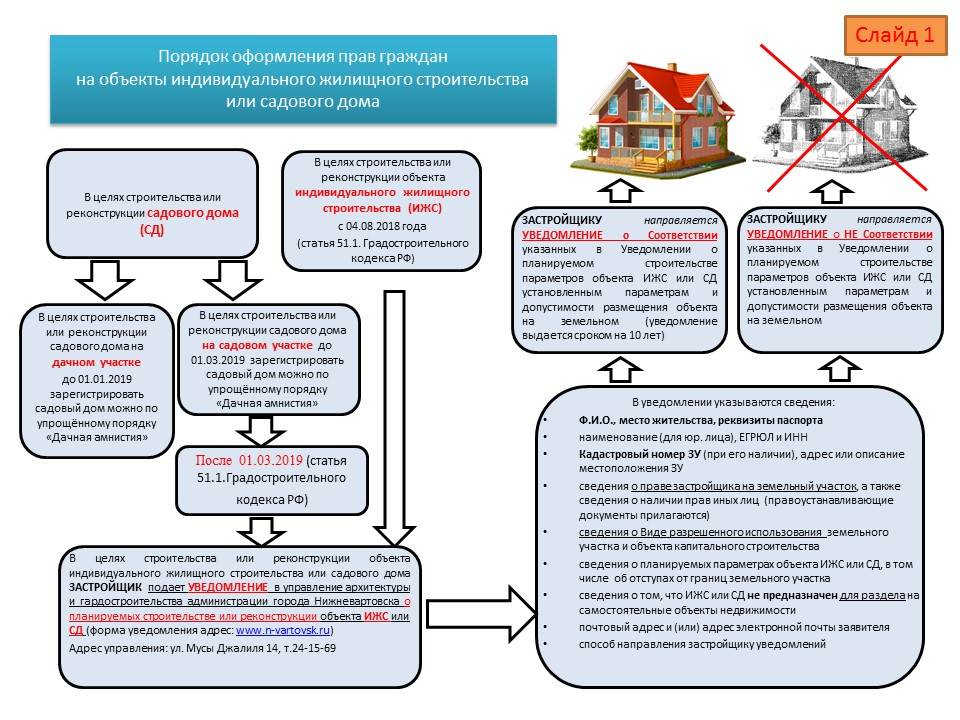

В соответствии с Федеральным законом от 29. 07.2017 N 218-ФЗ «О публично-правовой компании по защите прав граждан — участников долевого строительства при несостоятельности (банкротстве) застройщиков и о внесении изменений в отдельные законодательные акты Российской Федерации» в качестве одного из критериев, которым должен соответствовать застройщик, имеющий право привлекать средства для участия в долевом строительстве объектов недвижимости, является наличие у застройщика собственных средств в размере не менее 10% от планируемой стоимости строительства (создания) многоквартирных домов и (или) иных объектов недвижимости, указанной в проектной декларации. Настоящим Постановлением определен порядок определения размера собственных средств застройщика.

07.2017 N 218-ФЗ «О публично-правовой компании по защите прав граждан — участников долевого строительства при несостоятельности (банкротстве) застройщиков и о внесении изменений в отдельные законодательные акты Российской Федерации» в качестве одного из критериев, которым должен соответствовать застройщик, имеющий право привлекать средства для участия в долевом строительстве объектов недвижимости, является наличие у застройщика собственных средств в размере не менее 10% от планируемой стоимости строительства (создания) многоквартирных домов и (или) иных объектов недвижимости, указанной в проектной декларации. Настоящим Постановлением определен порядок определения размера собственных средств застройщика.

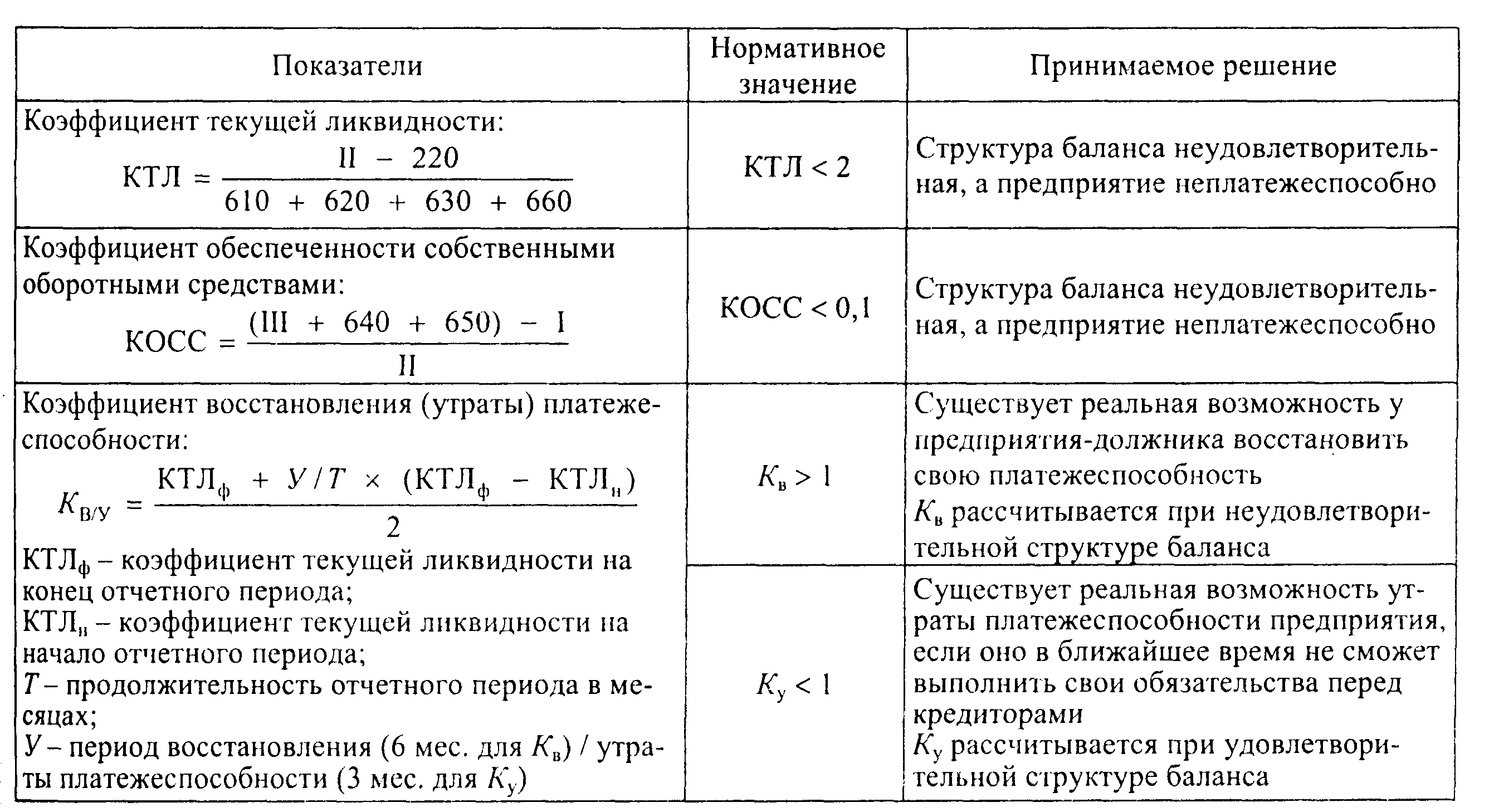

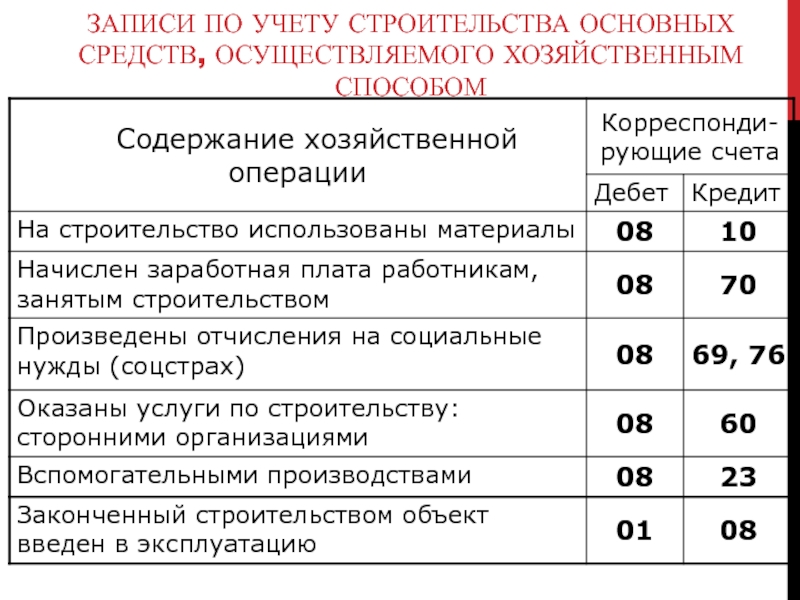

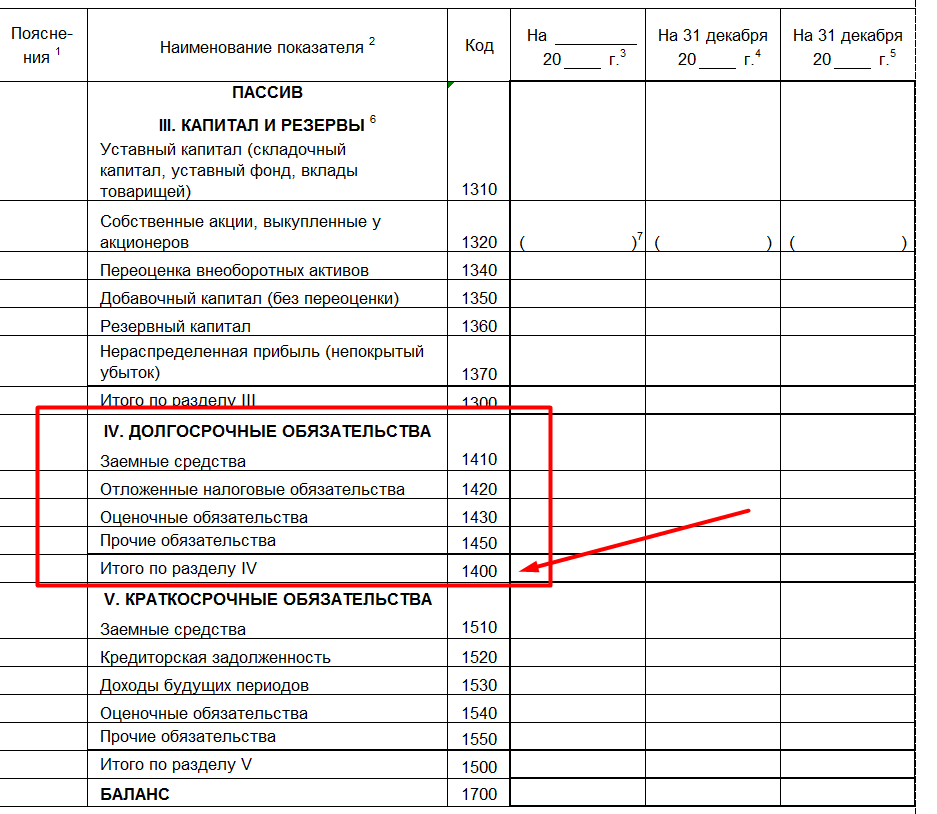

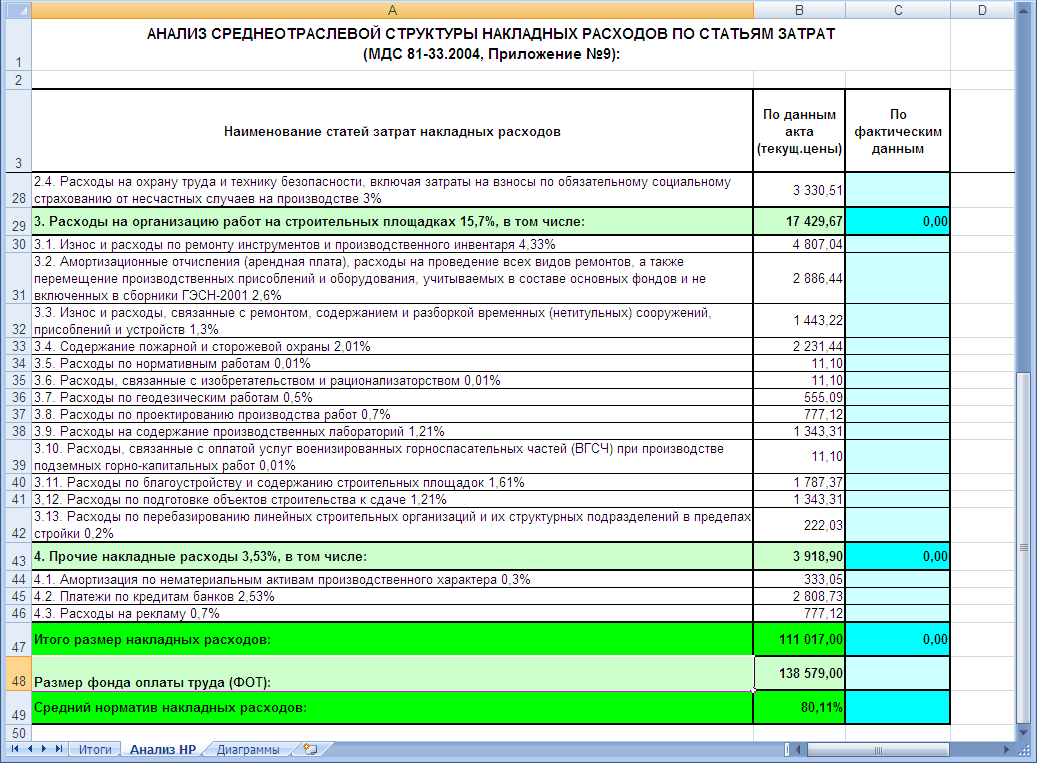

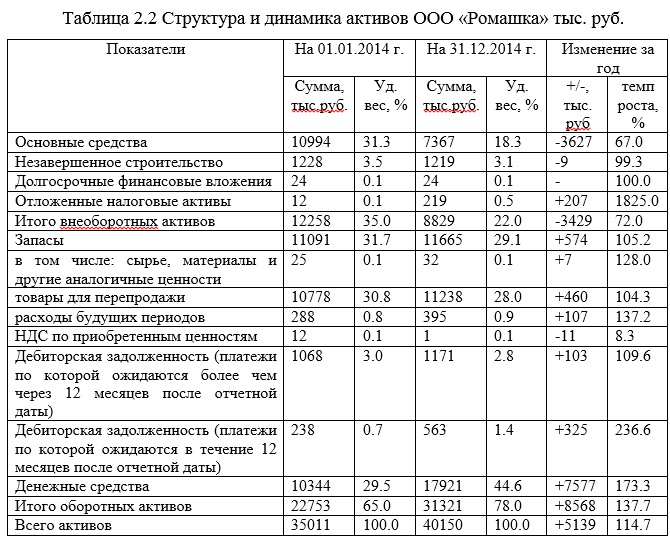

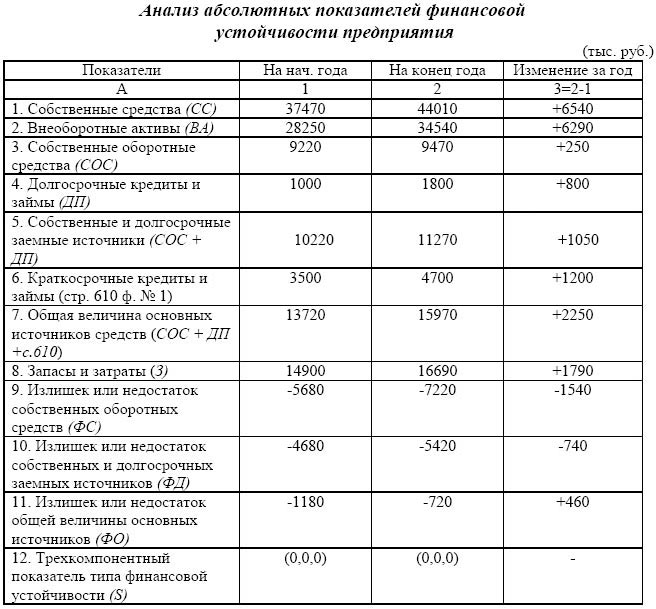

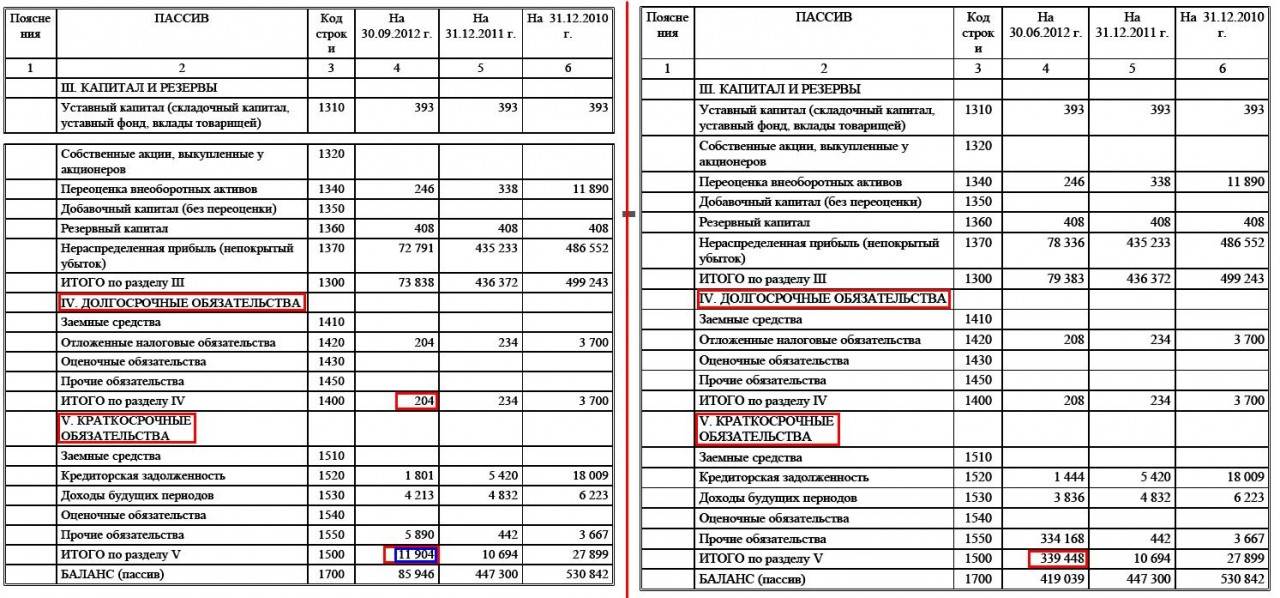

Указывается, что размер собственных средств застройщика определяется как разница между величиной принимаемых к расчету активов застройщика и величиной принимаемых к расчету обязательств застройщика. Расчет собственных средств производится ежеквартально по данным бухгалтерского учета и бухгалтерской (финансовой) отчетности застройщика. При этом объекты бухгалтерского учета, учитываемые организацией на забалансовых счетах, при определении размера собственных средств к расчету не принимаются.

При этом объекты бухгалтерского учета, учитываемые организацией на забалансовых счетах, при определении размера собственных средств к расчету не принимаются.

Постановлением определяются перечни активов и обязательств застройщика, принимаемые к расчету при определении размера собственных средств застройщика, и устанавливается, что активы и обязательства принимаются к расчету по стоимости, подлежащей отражению в бухгалтерском балансе застройщика (в нетто-оценке за вычетом регулирующих величин) исходя из правил оценки соответствующих статей бухгалтерского баланса.

Как рассчитать размер собственных средств застройщика?

Как рассчитать размер собственных средств застройщика?Ключевые слова:

Правительство РФ своим Постановлением № 673 от 11 июня 2018 г. утвердило правила расчета собственных средств застройщика, имеющего право на привлечение денежных средств граждан и юридических лиц для строительства (создания) многоквартирных домов на основании договора участия в долевом строительстве в соответствии с Федеральным законом «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

Установлено, что данный показатель определяется ежеквартально по данным бухгалтерского учета и бухгалтерской (финансовой) отчетности застройщика как разница между активами и обязательствами субъекта. Определены их перечни.

Активы и обязательства принимаются по стоимости, отражаемой в бухгалтерском балансе застройщика (в нетто-оценке за вычетом регулирующих величин).

1. Настоящие Правила устанавливают порядок расчета собственных средств застройщика, имеющего право на привлечение денежных средств граждан и юридических лиц для строительства (создания) многоквартирных домов на основании договора участия в долевом строительстве в соответствии с Федеральным законом «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (далее — застройщик).

2. Расчет собственных средств застройщика производится ежеквартально по данным бухгалтерского учета и бухгалтерской (финансовой) отчетности застройщика.

3. Размер собственных средств застройщика определяется как разница между величиной принимаемых к расчету активов застройщика и величиной принимаемых к расчету обязательств застройщика. Объекты бухгалтерского учета, учитываемые организацией на забалансовых счетах, при определении размера собственных средств к расчету не принимаются.

Для Цитирования:

Как рассчитать размер собственных средств застройщика?. Юрисконсульт в строительстве. 2018;8.

Полная версия статьи доступна подписчикам журнала

Для Цитирования:

Как рассчитать размер собственных средств застройщика?. Юрисконсульт в строительстве. 2018;8.

ФИО

Ваш e-mail

Ваш телефонНажимая кнопку «Получить доступ» вы даёте своё согласие обработку своих персональных данных

Ваше имя

Ваша фамилия

Ваш e-mail

Ваш телефон Придумайте пароль Пароль еще разЗапомнить меня

Информируйте меня обо всех новостях и спецпредложениях по почте

На указанный Вами номер телефона был отправлен код подтверждения.

Повторно запросить код можно будет через секунд.

Код подтверждения

На указанный Вами номер телефона был отправлен код подтверждения.Повторно запросить код можно будет через секунд.

Код подтверждения

На указанный Вами номер телефона был отправлен код подтверждения.Повторно запросить код можно будет через секунд.

Код подтверждения

Логин

Пароль

Ваше имя:

Ваш e-mail:

Ваш телефон:Сообщение:

На сайте используется защита от спама reCAPTCHA и применяются Условия использования и Конфиденциальность Google

Использовать это устройство?

Одновременно использовать один аккаунт разрешено только с одного устройства.

Повторно запросить код можно будет через секунд.

Код подтверждения

×Мы перевели вас на Русскую версию сайта

You have been redirected to the Russian version

Мы в соцсетях Обратная связьКак финансировать свой следующий проект по развитию недвижимости

Существует поговорка, что девелопмент недвижимости исторически предназначался только для самых богатых инвесторов и предпринимателей с хорошими связями.

Те, у кого были самые глубокие карманы и самые большие политические связи, часто получали одобрение и ускорение проектов через городские советы и муниципальные сторожевые псы.

Но по мере развития инноваций рынок начал находить альтернативные решения для финансирования проектов в сфере недвижимости, открывая путь для участия в игре мелких застройщиков, владельцев бизнеса и инвесторов.

Да, девелопмент — это дорого. И разработчики часто должны внести часть своего капитала, чтобы запустить проект. Но откуда остальные деньги? Это долг или собственный капитал? Насколько дорого это финансирование для разработчика?

Обеспечение финансирования в рамках процесса развития недвижимости может как решить, так и разрушить осуществимость проекта.

Мы расскажем об этом и многом другом, когда будем обсуждать все тонкости развития финансирования.

Что такое стек капитала?

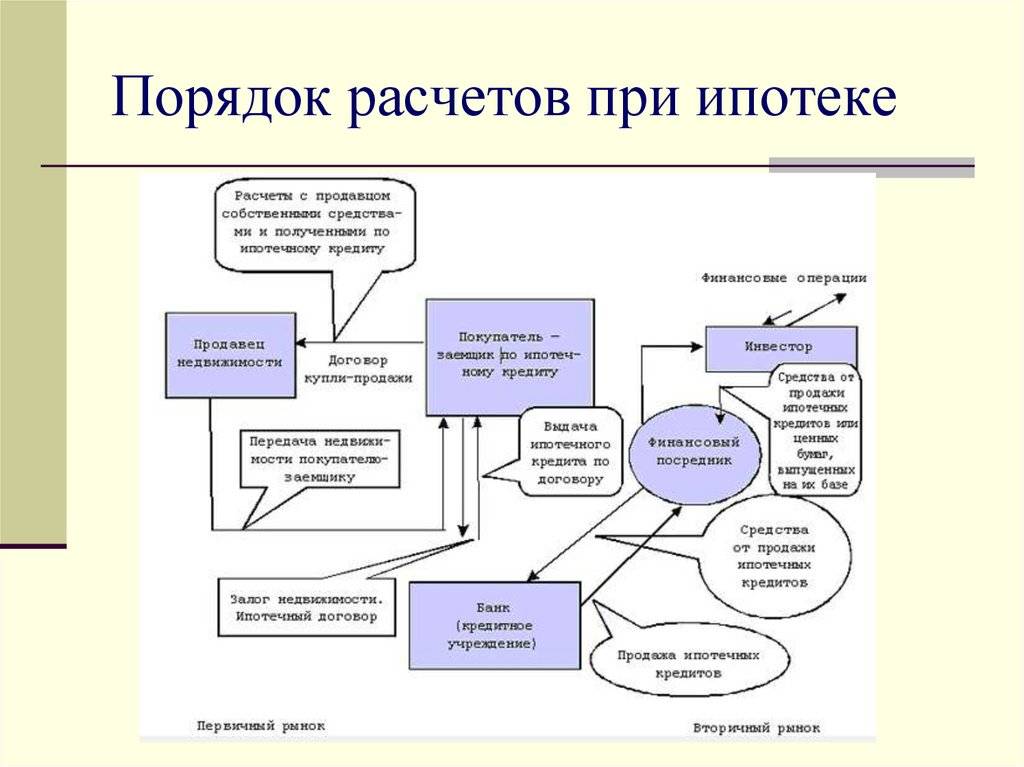

В сфере недвижимости стек капитала относится к уровням финансирования, из которых состоит проект. Обычно он включает в себя как заемные, так и собственные средства и подчеркивает приоритет, в соответствии с которым заинтересованные финансовые стороны предъявляют требования о погашении.

Стек капитала состоит из 4 основных элементов: старший долг, мезонинный долг, привилегированный капитал и обыкновенный капитал.

На приведенном выше рисунке показаны уровни приоритета и относительного риска для каждого типа финансирования. Хотя обычные акции находятся на вершине стека, они имеют самый низкий приоритет. Это связано с тем, что он получает возврат только после того, как все другие стороны в сделке получили согласованный платеж.

Хотя обычные акции находятся на вершине стека, они имеют самый низкий приоритет. Это связано с тем, что он получает возврат только после того, как все другие стороны в сделке получили согласованный платеж.

Самый старший долг, наоборот, находится внизу, имеет самый низкий риск и, соответственно, самую низкую доходность, но имеет первое требование о погашении и может впоследствии лишить права собственности, если должник не выполнит свои обязательства.

Не забывайте о стеке капитала, когда мы углубимся в финансирование развития.

Понимание процесса девелопмента в связи с финансированием проектов в сфере недвижимости

Чтобы лучше понять, как стек капитала накладывается на проект, мы также должны концептуализировать различные этапы девелопмента недвижимости. Традиционные разработки можно разделить на 4 основных этапа:

- Выбор участка и приобретение земли

- Подготовка к застройке и право на землю

- Разработка и строительство

- После строительства и эксплуатации

Каждый этап разработки обычно финансируется за счет различных видов заемных или собственных средств в зависимости от риска и вероятности успешного развития проекта.

Этап выбора участка и приобретения земли почти всегда финансируется исключительно за счет собственного капитала, преимущественно спонсорского капитала. Во время выбора площадки разработчик все еще пытается решить, является ли проект жизнеспособным, может ли площадка поддерживать предлагаемый проект, и выявить любые экологические или инженерные проблемы.

Это весьма спекулятивно — большой процент проектов так и не проходит эту фазу. Таким образом, более старшие источники долга или капитала захотят увидеть финансовую поддержку со стороны разработчика.

Но по мере развития проекта одобренная разработка становится все более и более вероятной. Вехи, такие как утверждение плана участка, разрешения и права на землю, являются воротами, которые еще больше повышают вероятность успеха проекта. И по мере того, как проект становится менее спекулятивным, более традиционные формы долгового финансирования готовы выделять финансирование по более низкому порогу доходности.

Переменные, такие как изменение зон собственности, подразделение и аннексия земли, также являются препятствиями, которые добавляют неопределенности проекту. Нередко эти процессы финансируются за счет сочетания долговых и собственных источников.

Типы долгового и акционерного финансирования развития

При традиционном финансировании проектов в сфере недвижимости денежные потоки от инвестиций должны покрывать операционные расходы, обслуживание долга и любые другие обязательства перед сторонами в рамках пакета капитала.

Поскольку девелоперские проекты, как правило, не генерируют денежные потоки до завершения строительства и стабилизации собственности, финансирование девелопмента представляет собой несколько более сложную концепцию.

Ниже мы обсудим различные варианты долгового и акционерного финансирования, а также несколько креативных стратегий финансирования: в виде кредита в банке.

В зависимости от размера и риска проекта традиционная банкнота составляет примерно 60-80% капитала проекта. Следовательно, разработчик должен либо финансировать оставшуюся часть проекта за счет альтернативных источников долга, спонсорского капитала (собственного капитала) или каких-либо альтернативных способов финансирования за счет собственного капитала.

Следовательно, разработчик должен либо финансировать оставшуюся часть проекта за счет альтернативных источников долга, спонсорского капитала (собственного капитала) или каких-либо альтернативных способов финансирования за счет собственного капитала.

Традиционные банковские кредиты могут принимать различные формы в зависимости от этапа проекта. Например, приобретение земли может быть облегчено за счет земельных кредитов, в то время как затраты на освоение земли и строительство финансируются за счет строительных кредитов в форме строительных рисунков. И как только недвижимость достигает определенного порога заполняемости, финансирование строительства может быть преобразовано в долгосрочный долговой инструмент.

Чтобы претендовать на получение кредита, банк должен будет провести собственную комплексную проверку, чтобы оценить послужной список застройщика и вероятность успеха проекта.

Синдицированное финансирование

В сфере недвижимости концепция синдицированного финансирования может использоваться в нескольких контекстах.

Синдицирование недвижимости — это объединение ресурсов (обычно капитала) для приобретения объекта недвижимости или финансирования предприятия. Генеральный партнер, который в этом случае также будет застройщиком, будет структурировать сделку и привлекать инвесторов (партнеров с ограниченной ответственностью) для залога капитала для этого проекта.

Однако синдицированное финансирование имеет несколько иной оттенок и может осуществляться через кредитора, и обычно это капитал, финансируемый из источников частного капитала.

В некоторых случаях в сборе средств участвует застройщик, а в других случаях кредитор будет способствовать сделке по более высокой процентной ставке.

Синдикации недвижимости могут иметь различную структуру, но, как правило, предусматривают некоторый предпочтительный доход от первоначальных капиталовложений (6-8%) и некоторые претензии на будущие доходы от прироста капитала.

Краудфандинг

Краудфандинг акций — это новый источник капитала, который изменил правила игры для инвесторов в недвижимость, предпринимателей и девелоперов.

Введение в действие в 2016 году Закона о рабочих местах 2012 года проложило путь к демократизации девелопмента недвижимости, а впоследствии и инвестиций в девелопмент для неаккредитованных и аккредитованных инвесторов.

Законодательство позволяет застройщикам привлекать инвесторов без существенных предварительных отношений через полностью онлайн-среды, такие как социальные сети. Это также дает менее капитализированным инвесторам возможность инвестировать в проекты, исторически предназначенные для сверхбогатых.

На практике краудфандинг акций может помочь разработчику восполнить пробелы в стеке капитала проекта, делая невыполнимыми в противном случае проекты, предлагая возможности прямого инвестирования для населения в целом.

Спонсорский капитал

В девелопменте недвижимости спонсором (генеральным партнером) является физическое лицо или команда, которые берут на себя руководство проектом. Их также в просторечии называют «застройщиками», потому что они берут на себя роль активного управления проектом, в то время как партнеры с ограниченной ответственностью (другие инвесторы в акционерный капитал) берут на себя более пассивную роль.

Спонсору, скорее всего, придется потратить свой капитал на наиболее спекулятивные аспекты девелоперского проекта – первоначальную осуществимость проекта, предварительную комплексную проверку и другие действия по оценке участка, которые необходимо выполнить, прежде чем проект сможет начаться.

А поскольку девелопмент обходится дорого, у большинства спонсоров нет 20-40% стоимости проекта наличными, поэтому застройщики обращаются к альтернативным формам долевого финансирования.

Совместное предприятие (СП)

Совместное предприятие в сфере недвижимости — это ситуация, когда несколько сторон объединяют ресурсы и работают вместе для завершения сделки. Чаще всего СП создается между партнерами по капиталу, но партнерства не ограничиваются только денежными взносами.

Как правило, землевладельцы могут передать свою землю в качестве доли в проекте, поэтому вместо продажи земли застройщику владелец собственности будет участвовать в развитии по согласованной «стоимости земли».

Совместные предприятия могут также включать кредитное или опытное товарищество. Например, начинающий разработчик может привлечь более опытную сторону, чтобы помочь сориентироваться в проекте, или может потребоваться кредитный партнер, чтобы помочь подписать долг проекта.

Возможности совместного предприятия ограничены только желанием и творческим подходом застройщика.

Мезонинный долг

Если вы помните, мезонинный долг имеет приоритет над привилегированными и обыкновенными акциями и подчинен только старшему долговому инструменту. В результате, с точки зрения стоимости капитала, он дороже старшего долга. Тем не менее, он предлагает застройщикам возможность закрыть разрыв в финансировании между традиционным финансированием и спонсорским капиталом.

На практике мезонинный долг обычно не обеспечен залогом, а векселя обычно имеют меньшую продолжительность, чем старший долг. Но хорошо структурированный мезонинный кредит может сократить капитальные вложения разработчика и повысить рентабельность проекта.

Альтернативные варианты финансирования проектов в сфере недвижимости для предприятий

Но что, если вы представляете малый бизнес? Вы быстро растете, и большая часть ваших избыточных доходов реинвестируется обратно в компанию для дальнейшего расширения. Возможно, вам нужно новое здание, и развитие имеет смысл, но у вас нет 20% необходимого капитала для финансирования проекта.

Существует несколько вариантов, которые предприятия могут использовать для восполнения дефицита финансирования:

Build-to-suit

Build-to-suit — это соглашение, при котором коммерческое здание проектируется и строится по индивидуальному заказу для конкретной цели. пользователь. Проект обычно управляется инвестором или застройщиком, который покрывает все финансирование развития. В свою очередь, операционная компания подпишет долгосрочный договор аренды помещения.

Бизнес жертвует преимуществами владения недвижимостью, участвуя в построении по индивидуальному заказу, но предлагает фантастический способ получить новое, построенное по индивидуальному заказу пространство для работы.

Требуются минимальные денежные затраты — инвесторы в основном заинтересованы в том, чтобы компания была «безопасной инвестицией» и имела достаточный денежный поток для погашения любых непогашенных долговых обязательств.

Продажа с обратной арендой

Если компания владеет существующим имуществом, обратная продажа с обратной арендой — это возможность разблокировать «застойный» капитал, который может быть связан с владением недвижимостью.

Собственность продается инвестору, а управляющая компания впоследствии сдает помещение в аренду у нового владельца. В результате выручка от продажи может быть более эффективно распределена, чтобы помочь закрыть дефицит финансирования для нового девелоперского проекта.

Часто считается забалансовым средством финансирования инвестиционной деятельности.

Частное размещение

Частное размещение представляет собой незарегистрированное предложение ценных бумаг, осуществляемое непосредственно инвесторам. На практике частное размещение — это то же самое, что и синдицирование недвижимости — принципиальное отличие состоит в том, что вместо инвестора/оператора недвижимости, выступающего в качестве генерального партнера, компания берет на себя ведущую роль в качестве спонсора проекта.

На практике частное размещение — это то же самое, что и синдицирование недвижимости — принципиальное отличие состоит в том, что вместо инвестора/оператора недвижимости, выступающего в качестве генерального партнера, компания берет на себя ведущую роль в качестве спонсора проекта.

Частное размещение обычно осуществляется посредством меморандумов о частном размещении (PPM), в которых описывается предлагаемое использование средств и условия предложения.

Операционные компании могут использовать частные размещения от инвесторов, чтобы привлечь больше капитала в проект.

Соображения по обеспечению финансирования развития недвижимости

Перед тем, как приступить к девелоперскому проекту, стоит изучить несколько соображений:

Не ныряя слишком глубоко в нюансы структуры капитала девелоперы должны признать, что состав их баланса повлияет на их способность финансировать будущие проекты.

В умеренных количествах кредитное плечо прекрасно — вы используете деньги других людей, и это может увеличить прибыль проекта. Но вы можете подписать такое количество регрессных векселей только до тех пор, пока банк не перестанет давать вам кредит.

Но вы можете подписать такое количество регрессных векселей только до тех пор, пока банк не перестанет давать вам кредит.

Итак, прежде чем бежать в банк, чтобы профинансировать свой следующий проект, подумайте о соотношении долга, собственного капитала и структуры капитала.

Относительная стоимость капитала

Каждый вид финансирования сопряжен с соответствующей стоимостью капитала или требуемой нормой прибыли. Если вы помните стек капитала, заемный капитал обычно дешевле собственного капитала, за некоторыми исключениями.

Финансируя проект с помощью одного типа финансирования, а не другого, вы можете повлиять на окупаемость проекта.

Процесс обеспечения финансирования проектов в сфере недвижимости

Девелоперы должны быть готовы преодолеть уникальный набор нормативных препятствий и требований для каждого типа финансирования в стеке капитала. Но помимо требований должной осмотрительности для конкретных кредиторов или проблем SEC, есть несколько передовых практик, универсальных для процесса сбора средств.

Проведение технико-экономического обоснования

Технико-экономическое обоснование похоже на традиционный бизнес-план. Он служит основой для успешного проекта по развитию недвижимости путем оценки всех вопросов, связанных с изучением участка, исследованиями и предварительными комплексными проверками, с учетом потенциальных ловушек и связанных с ними финансовых затрат.

Он также взвешивает все макро- и микроэкономические факторы, которые могут повлиять на прибыльность проекта, включая данные о конкурентах, конкретные муниципальные проблемы и меняющиеся экономические тенденции.

Всестороннее технико-экономическое обоснование предложит застройщику, а впоследствии и финансисту, большую комфортность с вероятностью успеха данного предложения.

Бюджет развития и проформа

Затраты на строительство и развитие недвижимости трудно предсказать, особенно в экономике, испытывающей инфляционное давление и страдающей от нехватки рабочей силы и предложения.

Но бюджеты развития необходимо строить заранее и с высокой степенью точности, исходя из 3 rd партийные цитаты, исторические данные и обоснованные предположения.

Ожидайте, что кредитор выделит ваш бюджет — они захотят увидеть резервы на непредвиденные расходы, разбивку затрат на разработку и строительство, а также ваши ожидания по аренде недвижимости. Инвесторы будут серьезно взвешивать свои инвестиционные решения, учитывая точность и полноту вашего бюджета на разработку и финансовый анализ.

Цифры стресс-тестов в вашей проформе

Какова вероятность того, что проект пойдет без сучка и задоринки? Откроем вам небольшой секрет – проблемы будут. В армии есть поговорка, что самые продуманные планы никогда не переживут первого столкновения с врагом.

Но поскольку вы знаете, что проблемы неизбежны, вы можете их планировать. Стресс-тест служит симуляцией для определения осуществимости проекта в определенных экономических или экологических условиях. Назначая вероятность или правдоподобие возможным результатам, вы можете определить рентабельность проекта даже в самых неблагоприятных условиях.

Назначая вероятность или правдоподобие возможным результатам, вы можете определить рентабельность проекта даже в самых неблагоприятных условиях.

Стресс-тесты также помогают выявить любые ошибки в допущениях, лежащих в основе финансовой модели.

Продемонстрировать достоверность

Чтобы предложить возможность группе инвесторов, необходимо уметь рассказывать истории или уметь продавать. Но создание убедительного повествования — это лишь часть формулы успеха.

Поскольку разработчик является единственной точкой отказа, управляющей всем проектом, инвесторам нужна уверенность в том, что разработчик достигнет заявленных целей проекта. Доверие приходит в форме соответствующего опыта разработки или опыта в качестве со-генерального партнера или инвестора в других проектах.

Разработчики, у которых нет опыта работы, могут сотрудничать с более опытным оператором, чтобы повысить свои шансы на успех при финансировании проекта.

Заключение

Развитие недвижимости почти всегда требует внешнего финансирования развития. Так что, если вы представитель малого бизнеса и у вас есть вопросы о построении на заказ, или инвестор, ориентирующийся в процессе синдикации недвижимости, вам могут помочь консультационные услуги Marsh & Partners в сфере недвижимости.

Так что, если вы представитель малого бизнеса и у вас есть вопросы о построении на заказ, или инвестор, ориентирующийся в процессе синдикации недвижимости, вам могут помочь консультационные услуги Marsh & Partners в сфере недвижимости.

Мы помогли инвесторам оптимизировать свои балансы и обеспечить более дешевое финансирование за счет рекапитализации портфеля, а также помогли предприятиям разблокировать капитал и профинансировать будущее развитие посредством продажи с обратной арендой.

Мы даже создали обширную библиотеку информации о недвижимости и эксклюзивных ресурсов, чтобы помочь предприятиям и инвесторам узнать больше об отрасли и достичь своих целей в области благосостояния.

Если у вас есть конкретные вопросы или вы просто хотите поделиться идеями, мы будем рады пообщаться.

Как финансировать проект развития недвижимости

НОВАЯ КНИГА АДАМА Гауэра, доктора философии.

Краудфандинг в сфере недвижимости

UNLEASHED

Как совершенно новый способ финансирования недвижимости стал популярным , и что вы можете сделать, чтобы извлечь из этого пользу.

Адам Гауэр, доктор философии.

s о, вы хотите поступить в отдел недвижимости . У вас есть представление о том, в какой сектор вы хотите перейти, с кем вы могли бы работать и как это добавит ваш инвестиционный портфель. Прежде чем начать, вам нужно знать, откуда берутся деньги.

Развитие недвижимости почти всегда требует внешнего финансирования. Непрактично и может быть невыгодно развивать только ту недвижимость, которую вы можете позволить себе приобрести самостоятельно, поэтому вам необходимо знать, где вы собираетесь получить дополнительные деньги для работы на покупку недвижимости, планирование, строительство, и сопутствующие расходы.

Откуда берутся деньги? Вам потребуются как инвестиции в акционерный капитал от внешних инвесторов, так и долговое финансирование. : Есть несколько вариантов для обоих вариантов.

Связанные : Инвестиции в долги и акции

Посмотрите, как Майкл Филлипс, президент Джеймстауна стоимостью 12 миллиардов долларов, обсуждает, почему его компания занимается краудфандингом, или прочитайте стенограмму здесь >> Expand

АДАМ Гауэр: Итак, я понимаю, что у вас был такой опыт в Германии, но в Германии. Так что это другое, потому что в Германии у вас есть сеть посредников. Здесь они могут быть ИРА.

МАЙКЛ ФИЛЛИПС: Верно.

АДАМ Гауэр: Теперь вы идете прямо к потребителю. Почему? Зачем ты это делаешь тогда?

Почему? Зачем ты это делаешь тогда?

МАЙКЛ ФИЛЛИПС: Потому что мы думаем, мы смотрим на нашу рабочую силу и смотрим на грядущие поколения, и мы знаем, что они нуждаются в большем диалоге.

Они хотят поговорить друг с другом. Они хотят подтвердить свой выбор. Они хотят, чтобы их инвестиционные менеджеры, разделяющие их систему ценностей, чувствовали, что доход имеет более многомерный характер, чем просто финансовый. Что это включает в себя подъем сообществ и влияние на жизнь людей.

И поэтому мы думаем, что в долгосрочной перспективе прямой диалог будет иметь значение для инвестиций, для поколений, которые инвестируют позади нас. Итак, вы знаете, теперь мы устанавливаем флаг, я думаю, вы знаете. Мы — одна из первых институциональных фирм, занимающихся недвижимостью, которые думают таким образом. Мы не обязательно думаем, что это станет самой большой частью нашего бизнеса в ближайшие несколько лет, но мы думаем, что это отличная отправная точка.

Краудфандинг для развития недвижимости

Краудфандинг — это совершенно новая возможность для инвестиций в недвижимость. Это началось, когда Конгресс принял в 2012 году Закон о рабочих местах, который позволил разработчикам собирать деньги в Интернете с помощью цифрового маркетинга и социальных сетей (ранее запрещенных), и с тех пор он значительно вырос.

«Первые последователи добились успеха с помощью краудфандинга , и авторитетные инвестиционные компании все больше инвестируют в эту возможность».

«Для застройщиков это отличный источник капитала, который больше не требует прямой связи с потенциальными инвесторами, как того требовали законы. Вы можете получить свой капитал от многочисленных мелких инвесторов через онлайн-платформу или напрямую через свой собственный веб-сайт. и охват социальных сетей».

Проблема в том, что эти платформы не могут гарантировать, что вы соберете весь необходимый вам капитал, и, что, возможно, более важно, их критерии отбора, как правило, соответствуют очень узким параметрам, что означает, что вы можете не соответствовать требованиям, даже если у вас есть опыт и хороший проект. предлагать.

предлагать.

Краудфандинг также отчасти сложен, потому что правила , касающиеся его применения в инвестициях в недвижимость, различаются в зависимости от того, кто является целевыми инвесторами. Некоторые приложения полностью поддерживаются, например, получение дохода от аккредитованных или опытных инвесторов , то есть людей с большим собственным капиталом, но получение финансирования от неаккредитованных инвесторов сопровождается несколькими дополнительными уровнями нормативной защиты.

«Тем не менее, застройщики могут успешно преодолевать эти препятствия и привлекать неаккредитованных инвесторов, если они хотят, используя «Порталы финансирования», такие как SmallChange, или запуская предложения по Положению A+, также известные как мини-IPO».

Акционерное финансирование недвижимости

Краудфандинг акций — это когда многие люди вносят вклад в покупку актива, как правило, через юридическое лицо, созданное исключительно с целью владения активом, одноцелевое юридическое лицо или SPE. В обмен на свои финансовые вклады инвесторы владеют акциями SPE, которые, в свою очередь, владеют активами. Разработчик также будет владеть акциями SPE и иметь своего рода операционное соглашение, определяющее его права и обязанности.

В обмен на свои финансовые вклады инвесторы владеют акциями SPE, которые, в свою очередь, владеют активами. Разработчик также будет владеть акциями SPE и иметь своего рода операционное соглашение, определяющее его права и обязанности.

Их основная роль будет заключаться в управлении повседневным выполнением бизнес-плана для актива, будь то первоначальная разработка или добавление стоимости к существующей собственности и т. д. Инвесторы также будут иметь соглашение с SPE, которое определяет их права и обязанности, и это описывает, как их инвестиции будут им возвращены и с какой долей прибыли.

Эти выплаты инвесторам часто осуществляются в форме некоторого предпочтительного дохода, измеряемого в процентном выражении и чаще всего в размере 8% (40% всех проектов в сфере недвижимости). Этот доход формируется за счет чистого операционного дохода от арендной платы.

Инвесторы также обычно получают часть прибыли, полученной от продажи актива.

В целом, инвестиции в акции считаются более рискованными для инвестора, чем долговое финансирование. Инвесторы пассивно участвуют в инвестициях, не несут реальной ответственности за управление. Они будут нести часть риска неудачи, поскольку стоимость их доли в капитале 90 283 изменяется вместе со стоимостью активов.

Инвесторы пассивно участвуют в инвестициях, не несут реальной ответственности за управление. Они будут нести часть риска неудачи, поскольку стоимость их доли в капитале 90 283 изменяется вместе со стоимостью активов.

«Существует множество способов, которыми разработчик может найти долевое финансирование, которое будет варьироваться в зависимости от финансовых потребностей проекта, а также от того, что, по их мнению, будут искать их инвесторы. Два наиболее часто используемых типа акционерного капитала включают привилегированные и общий капитал».

Привилегированный капитал

- Инвесторы в привилегированные акции получают доход раньше, чем инвесторы в обыкновенные акции. Проценты, выплачиваемые по привилегированным акциям, могут быть немного ниже, чем по обыкновенным акциям, потому что риск ниже, поскольку инвесторы в привилегированные акции получают приоритет во время выплат.

- Компромисс за приоритетное требование по распределению заключается в том, что инвесторы в привилегированные акции получают только фиксированную норму прибыли и не участвуют в более крупных платежах, которые могут поступить от продажи имущества.

Общий капитал

- Выплаты инвесторам, выбравшим инвестиции в обыкновенные акции, производятся в последнюю очередь. Ипотечные платежи и выплаты привилегированным инвесторам стоят на первом месте. Хотя это делает его более рискованным вложением, существует потенциал для более высокой доходности сделок с обыкновенными акциями, поскольку инвесторы также получают долю в прибыли проекта.

Долговое финансирование недвижимости

В отличие от долевого финансирования, долговой краудфандинг дает разработчику возможность использовать капитал, не жертвуя собственным капиталом в проекте . Поскольку кредиты обычно используются для развития недвижимости, это знакомая модель в новой индустрии краудфандинга, которая помогает получить финансирование для большего числа застройщиков от большего числа инвесторов.

Краудфандинг долга может происходить одним из двух способов:

Связанные : Возврат от инвестирования в долг

Синдицированный долг (AKA Hard Money Loan)

- В долг синдикации, разработчик (заемщик) получает кредит от кредитора, который затем продает часть кредита группе частных инвесторов.

Кредитор тщательно изучает проекты заемщиков и проводит комплексную проверку перед выдачей любых кредитов. Они часто взимают комиссию, которая может быть передана инвесторам или разработчикам в зависимости от бизнес-модели кредитора.

Кредитор тщательно изучает проекты заемщиков и проводит комплексную проверку перед выдачей любых кредитов. Они часто взимают комиссию, которая может быть передана инвесторам или разработчикам в зависимости от бизнес-модели кредитора.

- Этот вид кредитования иногда называют кредитованием «твердых денег», так как обычно процентная ставка по нему значительно выше, чем может предложить банк. Положительным моментом является то, что кредиторы с твердыми деньгами будут ссужать заемщиков, которые в противном случае не смогли бы получить банковский кредит либо из-за проблем с кредитом, либо потому, что им нужен кредит в гораздо более короткие сроки, чем банк может обработать.

Краудфандинг с прямым долгом

- Онлайн-платформы краудфандинга для недвижимости могут предлагать прямые кредиты застройщикам и, при некоторых обстоятельствах, напрямую конкурировать с кредиторами с твердыми деньгами. Этот вариант берет модель твердых денег, оцифровывает ее, размещает в сети и автоматизирует весь процесс.

Заемщики размещают свою недвижимость на краудфандинговом сайте после того, как сайт одобрит их проект и установит прямую связь с отдельными инвесторами.

Заемщики размещают свою недвижимость на краудфандинговом сайте после того, как сайт одобрит их проект и установит прямую связь с отдельными инвесторами.

- В некоторых случаях краудфандинговая платформа выделяет деньги, необходимые разработчику, а затем «заполняет» этот капитал деньгами толпы. Это обеспечивает большую уверенность заемщикам/застройщикам. В других случаях заемщик размещает свой проект на краудфандинговой платформе и надеется, что достаточное количество инвесторов предоставит необходимый ему капитал. Вот почему всем разработчикам целесообразно иметь свое собственное цифровое присутствие для поддержки любого увеличения капитала в Интернете, независимо от того, осуществляется ли оно на платформе краудфандинга или напрямую.

Оба варианта долга дадут разработчикам одинаковые результаты. Единственная разница будет заключаться в точном источнике кредита и в том, что нужно для подачи заявки на него.

Все варианты долгового краудфандинга обеспечены строящейся недвижимостью. Как правило, 90 283 вкладчиков погашаются в течение двух лет или менее и получают долю накопленных процентов 90 284, уплаченную заемщиком. Инвесторы могут предпочесть этот вариант краудфандингу акций, потому что выплаты по ипотеке всегда производятся до того, как дивиденды выплачиваются инвесторам в акции.

Как правило, 90 283 вкладчиков погашаются в течение двух лет или менее и получают долю накопленных процентов 90 284, уплаченную заемщиком. Инвесторы могут предпочесть этот вариант краудфандингу акций, потому что выплаты по ипотеке всегда производятся до того, как дивиденды выплачиваются инвесторам в акции.

Получите доступ к нашему БЕСПЛАТНОМУ еженедельному информационному бюллетеню, посвященному исключительно последним новостям из мира краудфандинга в сфере недвижимости

Финансирование недвижимости с помощью кредитов

Кредиты на развитие недвижимости можно получить в банках, у состоятельных частных инвесторов или инвестиционных компаний. Сюда входят синдицированных кредита , о которых мы кратко упоминали выше.

Чтобы подать заявку на финансирование из любого источника, вы должны быть хорошо подготовлены. это основной процесс следовать:

Продемонстрируйте свою надежность

Чтобы обеспечить финансирование, вы должны продемонстрировать, что способны достичь целей своего проекта. Для этого вам, вероятно, понадобится 90 283 соответствующего опыта разработки и послужной список 90 284 успешных проектов разработки.

Для этого вам, вероятно, понадобится 90 283 соответствующего опыта разработки и послужной список 90 284 успешных проектов разработки.

Кроме того, вы можете объединиться с партнером, который уже имеет большой послужной список. Без хорошей репутации у себя или партнера с хорошей репутацией, вряд ли вы получите крупный кредит из какого-либо источника. Тем не менее, вы можете получить небольшую ссуду на частную аренду имущества или небольшой коммерческой недвижимости.

Планируйте несколько местоположений

Обработка займов может занять некоторое время, что может привести к тому, что недвижимость, которую вы хотели, будет продана другому покупателю. Из-за этого разумно придумать несколько вариантов того, откуда вы собираетесь взять свой долг. Чтобы получить ссуду, вам нужно будет показать, что у вас есть план, который, вероятно, приведет к хорошей прибыли по инвестициям (ROI).

План работы с несколькими кредиторами , не только с предпочитаемым кредитором, но и с вами на случай, если вам понадобится запасной план на случай, если все займет больше времени, чем вы ожидаете.

Подготовить смету расходов на разработку

Проведите исследование и создайте подробный анализ стоимости проектов, которые вы планируете. Убедитесь, что цена продажи сопоставима с другими, продаваемыми в этом районе.

Кроме того, подготовьте смету всех затрат , связанных с развитием объекта. Посмотрите на материальные, трудовые и накладные расходы, а также плату за разрешения и сопутствующие расходы. После того, как у вас есть оценки, добавьте 10–15% буфера сверху , широко известного как «непредвиденная» позиция позиции.

Создать презентацию

Будьте готовы представить свой проект кредиторам, сначала представив основные финансовые моменты в краткой форме , а затем готовится детализировать детали. Убедитесь, что вы можете ответить на каждый вопрос, который может задать кредитор, и будьте готовы предоставить им дополнительную информацию, если и когда они спросят.

Банковское кредитование является наиболее традиционной формой финансирования долга, и, поскольку отрасль строго регулируется, будьте готовы предоставить обширную документацию , подтверждающую ваш опыт и финансовую историю.

Как снизить затраты на проект

Независимо от того, откуда поступает ваше финансирование, ваша прибыль будет выше, если вы сможете снизить свои расходы. Хотя вам необходимо учитывать непредвиденные обстоятельства в ваших оценках, лучше, если вам никогда не придется использовать этот буфер в любой момент.

Сохранение затрат на разработку на низком уровне приведет к увеличению прибыли для вас и любых потенциальных инвесторов в проект. Даже если вы не достигнете своих целей по доходам, снижение общей стоимости проекта поможет вам достичь ваших целей.

Кроме того, как правило, легче получить финансирование для менее затратных проектов в виде процента от прогнозируемой стоимости после завершения, чем для относительно более дорогостоящих проектов. Банки предоставят задолженность на основе меньшего из двух чисел (просто заявленных), первое, процент от вашей общей прогнозируемой стоимости, и два, процент от общей прогнозируемой стоимости после завершения.

Банки предоставят задолженность на основе меньшего из двух чисел (просто заявленных), первое, процент от вашей общей прогнозируемой стоимости, и два, процент от общей прогнозируемой стоимости после завершения.

«Если у вас нет большого опыта работы с дорогостоящими проектами в сфере недвижимости, вы вряд ли получите высокую прибыль от своего проекта, да и вам это не нужно.»

Выплата долга — самая сложная финансовая проблема, с которой вам придется столкнуться во время проекта по развитию. Банки строго регулируются и, следовательно, обычно не прощают ошибок, если что-то пойдет не так.

Они заберут у вас имущество в порядке обращения взыскания, если вы не заплатите им вовремя. Дисциплинированный подход к разработке может помочь вам создавать успешные проекты.

Что вы можете сделать, чтобы снизить расходы? Сосредоточьтесь на нескольких особенностях .

Расположение

Местоположение играет огромную роль в определении стоимости зданий, земли, рабочей силы и материалов. Используйте свои сильные стороны и найдите локации по более выгодной цене. Вы не ограничены только развитием своего района. Расширьте свои горизонты , чтобы искать потенциальные проекты по всей территории США, чтобы вы могли найти что-то в месте с более выгодной структурой затрат.

Используйте свои сильные стороны и найдите локации по более выгодной цене. Вы не ограничены только развитием своего района. Расширьте свои горизонты , чтобы искать потенциальные проекты по всей территории США, чтобы вы могли найти что-то в месте с более выгодной структурой затрат.

«Например, недвижимость в городе первого уровня будет стоить значительно дороже, чем недвижимость во второстепенном или третичном городе. Цены на землю растут, чем выше спрос на нее, например, когда она находится в густонаселенном городе или рядом с желаемым расположение, например, пляж или достопримечательность. Один и тот же проект может иметь разную стоимость в зависимости от местоположения объекта».

Еще одна вещь, которую следует учитывать при размещении, — это изменение стоимости рабочей силы, материальных затрат, накладных расходов и аналогичных затрат. Из-за различных рыночных стандартов, различий в правилах и доступности определенных ресурсов ваши расходы никогда не будут одинаковыми в двух совершенно разных местах.

Не применяйте к своим оценкам данные о расходах из разных мест. Знайте стандартные рыночные цены на все расходы по вашему проекту, чтобы вы могли быть уверены, что уложитесь в свой первоначальный бюджет.

Поставщики, подрядчики и субподрядчики

Работа с правильными поставщиками и субподрядчиками (субподрядчиками) имеет большое значение для сокращения затрат. Некоторые сабвуферы могут иметь более высокую цену, но они появятся, когда они обещают. Другие могут взимать меньшую плату, но не работать, что приведет к увеличению затрат в будущем, поскольку вы исправите ошибки, и ваш проект будет отложен.

Изучите историю и возможности каждого субподрядчика, с которым вы планируете работать, прежде чем подписывать какие-либо контракты. Должная осмотрительность важна, если вы хотите работать с людьми, которые могут сделать работу правильно.

Не экономьте на найме необходимых специалистов. Если вы не понимаете все строительные нормы и правила в той области, которую вы разрабатываете, вам потребуются советы экспертов от архитекторов, инженеров и других специалистов, чтобы убедиться, что вы все делаете правильно с самого начала.

Исправление таких ошибок требует больших затрат и времени , а за несоблюдение или халатность могут быть наложены штрафы.

«Что касается подрядчиков, вам необходимо заранее изучить вопрос. Ищите подрядчиков, которые имеют лицензию, страховку и имеют опыт выполнения работы в срок. у них много довольных клиентов для подобных проектов».

Спросите о гарантиях максимальной цены и получите предложения от нескольких надежных подрядчиков. Если можно поговорите с другими застройщиками в этом районе, чтобы узнать об их расходах на аналогичные проекты.

Размер проекта

Небольшие проекты, как правило, являются более дешевыми, если только вы не планируете ультра-роскошный комплекс с очень высокой стоимостью строительства за фут.

«Уменьшение размера проекта может быть не вашим предпочтительным вариантом, поскольку правила зонирования могут разрешать вам строить более масштабные объекты. Однако наилучшим и лучшим использованием участка земли или проекта реконструкции может быть не всегда максимальное увеличение масштаба проекта. просто потому, что это разрешено местным законодательством».0003

просто потому, что это разрешено местным законодательством».0003

Не торопитесь, чтобы оценить местный рынок , спрос на тип здания, которое вы разрабатываете, и обязательно масштабируйте свой проект, чтобы удовлетворить этот спрос. Возможно, вам лучше построить меньший проект , который в конечном итоге будет полностью занят, чем более крупный проект с высоким уровнем вакантных площадей.

График

Чем дольше недвижимость находится в разработке, тем выше будут эксплуатационные расходы. Вы не можете торопить проект до завершения , но вы должны создать реалистичный график и последовательно следить за тем, чтобы все шло по плану.

Текущие расходы включают проценты по любым кредитам, взятым на проект, налоги на имущество, страховку, коммунальные услуги и другие сопутствующие операционные расходы, а также, что немаловажно, расходы на выплату вашим инвесторам доходов от их инвестиций.

Вы мало что можете сделать для сокращения расходов на содержание, но вы можете сократить время, необходимое для завершения проекта. Чтобы сократить расходы на содержание, вы можете сосредоточиться на зданиях или объектах недвижимости , которые не требуют большого объема работ, требуют только ремонта и приносят постоянный доход, пока вы выполняете свой бизнес-план.

Чтобы сократить расходы на содержание, вы можете сосредоточиться на зданиях или объектах недвижимости , которые не требуют большого объема работ, требуют только ремонта и приносят постоянный доход, пока вы выполняете свой бизнес-план.

Вот почему многоквартирные дома с добавленной стоимостью так популярны; арендная плата за занятые квартиры компенсирует потери от вакансий , пока квартиры находятся на ремонте. Любые полноценные строительные проекты займут больше времени и будут включать более высокие эксплуатационные расходы в течение всего срока, а также не будут иметь постоянного операционного дохода до сдачи в аренду.

Предварительная разработка

В процессе предварительной разработки вам необходимо как можно тщательнее спланировать каждый шаг проекта. Если у вас нет бюджета на это, это не значит, что это ничего не будет стоить.

Если вы не запланируете что-то в бюджете или не заложите правильную стоимость в своем плане развития, это может привести к значительному увеличению затрат, поскольку вы будете пытаться организовать что-то неожиданное. каждый шаг проекта максимально тщательно. Если у вас нет бюджета на это, это не значит, что это ничего не будет стоить.

каждый шаг проекта максимально тщательно. Если у вас нет бюджета на это, это не значит, что это ничего не будет стоить.

Знайте какие затраты следует учитывать в ваших оценках , что нужно планировать при разработке и чего ожидать на месте.

Подумайте о том, что может произойти на самом деле, а не только о вашем лучшем сценарии. Если что-то пойдет не так, вы должны быть готовы к этому и иметь план действий, иначе это может сильно повлиять на ваши расходы — отсюда и необходимость в статье на случай непредвиденных обстоятельств в исходном бюджете для покрытия такого рода неожиданного перерасхода средств.

Какова ожидаемая IRR для девелоперского проекта?

Расчет внутренней нормы доходности (IRR) для девелоперских проектов не является простым процессом и обычно неправильно понимается в отрасли. Любые изменения переменных могут привести к совершенно другим результатам. Вам нужно максимально приблизить свои расчеты к правильным, чтобы принимать более обоснованные инвестиционные решения.

Есть несколько способов получить результат IRR для девелоперский проект. Используйте инструмент, предварительно настроенный калькулятор или следуйте формуле вручную — хотя, конечно, лучший способ сделать это — использовать Excel.

Чтобы продемонстрировать, насколько сложен этот расчет, вот как он выглядит, если вы попытаетесь провести ручной расчет по этой формуле:

IRR=NPV=t=1∑T Ct/(1 +r)t -C0

Ct = Чистый приток денежных средств за период t

C0 = общие первоначальные инвестиционные затраты

R = ставка дисконтирования

t = периоды времени

Ручные расчеты сложны и требуют большого количества проб и ошибок. Если вам нужно сделать это для одного простого свойства, вы можете это сделать. Но это занимает очень много времени и не всегда дает точные результаты.

Вы, вероятно, найдете эту формулу только в академических кругах, а Excel , безусловно, является наиболее часто используемым инструментом для Расчет IRR.

Тем не менее, даже у Excel есть свои ограничения, и по мере того, как ваши проекты растут и усложняются, переход к решениям сторонних производителей является разумным следующим шагом, особенно когда вам нужно рассчитать выплаты инвесторам, которые проходят через сложные каскадные структуры .

Связанные : Влияние краудфандинга на водопадные структуры недвижимости

Заключение

Девелоперские проекты обычно требуют внешнего финансирования. Это ваш выбор, как вы будете финансировать свой проект, через краудфандинг, друзей и семью, ища источники долга. При любых обстоятельствах вы должны управлять стоимостью и расходами своих проектов.

Точные предварительные оценки и более тщательная комплексная проверка могут привести к более точным расчетам затрат, расходов и прибыли , которые, в свою очередь, облегчают получение необходимого объема финансирования или инвестиций и создание успешной репутации .

Если вы нашли эту статью полезной, пожалуйста, не стесняйтесь проверить эти дополнительные ресурсы ниже:

Только начал?

Если вы только начали заниматься развитием недвижимости, не завершили ни одной сделки, не имеете списка адресов электронной почты, но знаете, что хотите свободы и богатства, которые приносит застройщик, тогда я предлагаю вам начать оценку сделок. так что вы можете узнать хороший, когда вы видите его.

Вот , где вы должны начать . Вы узнаете все, что вам нужно знать: разные типы недвижимости, разные стратегии развития, как циклы недвижимости влияют на рынок и все о должной осмотрительности.

Если вы хотите найти сделки и собрать для них деньги, чтобы вы могли начать свой бизнес в сфере недвижимости, то изучение того, как проводить комплексную проверку, чтобы вы могли лучше представить свои сделки инвесторам, — это отличное место для начала.

Подробнее

Если вы уже приобрели один или несколько проектов в сфере недвижимости и видите больше возможностей, чем можете профинансировать, то сейчас самое время начать создавать свою сеть инвесторов, чтобы вы могли быстрее финансировать все свои следующие сделки.

У вас уже есть импульс; теперь начните находить и обучать потенциальных клиентов тому, что вы делаете, чтобы вы могли создать список адресов электронной почты людей, которым вы можете обратиться, когда будете готовы собрать деньги для следующей сделки.

Это то, что мы постоянно строим для частных клиентов — это называется Investor Acquisition System , и вы можете получить доступ ко всей программе прямо здесь, чтобы вы могли найти потенциальных клиентов и превратить их в богатых, постоянных инвесторов в ваших сделках.

Узнать больше

Если вы опытный профессионал с многоцикловым опытом, солидным портфолио, приличным портфелем сделок и тратите слишком много времени на привлечение акционерного капитала, потому что вы все еще делаете это лично, то пришло время использовать технологии. работать на вас.

Самое замечательное в этом то, что вы не будете делать ничего другого, чем вы уже занимаетесь, и, знаете что, вам больше никогда не придется сидеть на встречах с инвесторами.

06.2018 N 673 «Об утверждении Правил расчета собственных средств застройщика, имеющего право на привлечение денежных средств граждан и юридических лиц для строительства (создания) многоквартирных домов на основании договора участия в долевом строительстве в соответствии с Федеральным законом «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»

06.2018 N 673 «Об утверждении Правил расчета собственных средств застройщика, имеющего право на привлечение денежных средств граждан и юридических лиц для строительства (создания) многоквартирных домов на основании договора участия в долевом строительстве в соответствии с Федеральным законом «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»